家を買うならいつがベストなのか?

もちろん

自分が買いたい時がベスト!

という答えになります。

自分が買いたい時とは?

自分が買いたい!と思ったその気持ちの問題だけではありません。

家は衝動買いできるような安い買い物ではありません。

今「買いたい!」と思ったからという理由に違いありませんが、

なぜ買いたいのか?

を一度掘り下げて考えてみましょう。

買いたい理由のあれこれ

国土交通省によるアンケート調査結果をもとに私なりの意見を述べていきます。

抜粋したものを載せていきますが、ご自分で熟読される方は以下から確認をお願いします。

令和元年度 住宅市場動向調査(国土交通省HP資料へ飛びます)

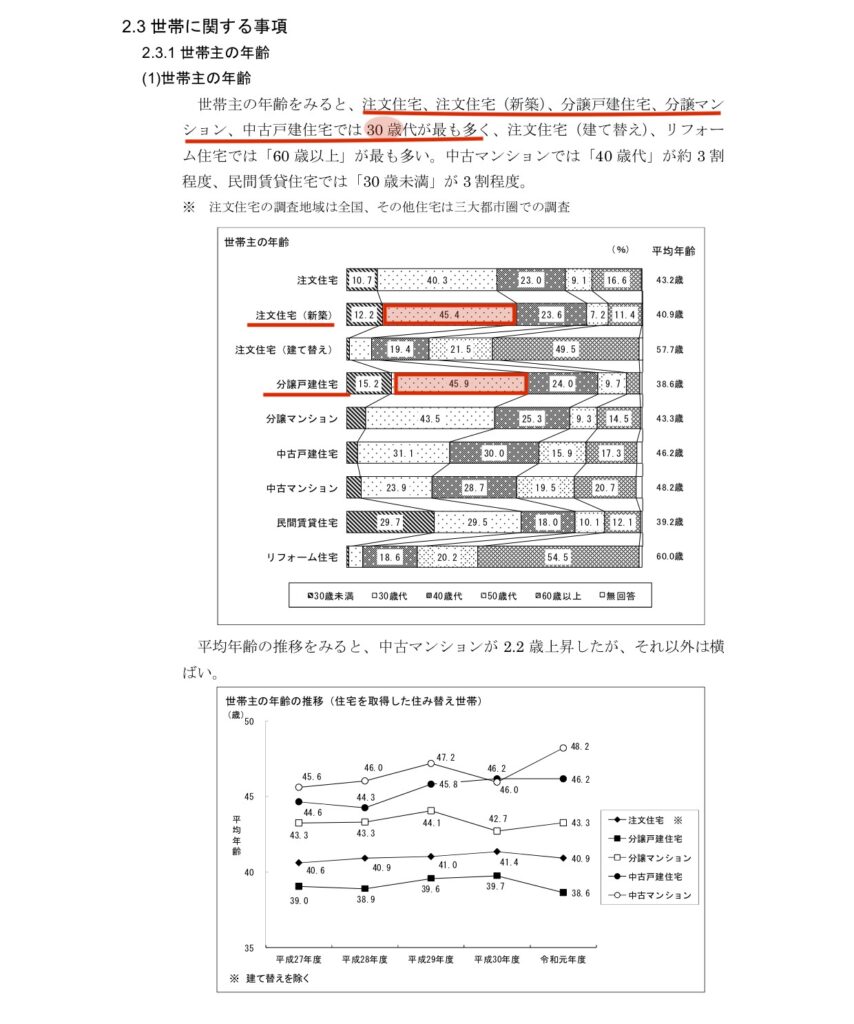

年齢

注文住宅、分譲戸建住宅購入した世帯主は30代が最も多い結果となっています。

30代が多いと考えられる理由としては

- 勤続年数や昇格による収入の安定(上昇)

- 家族が増えた

- 貯金が貯まった

- 住宅ローンの返済期間による

などが挙げられます。

収入の安定(上昇)

収入が安定するとどうして家を買うのか?

冒頭でもお伝えしたように、家という買い物は決して安いものではありません。ローコストと言われる住宅でも1,000万円程の金額がかかります。

そのため、一般的には住宅ローンを組むこととなります。

住宅ローンとはつまり借金です。

その借金の返済を長い年月(最長35年)をかけて支払っていきます。

収入が安定していれば、毎月決まった返済額を銀行に納めることができることから、収入の安定を待って購入する人が多いと言えます。

収入が安定していなくては買えないのか?

住宅ローンの審査に通りづらい、審査に通らないということが起きます。

貸す側(金融機関)も貸した分を利息と共にしっかりと回収しなくてはなりません。

住宅ローンを利用するという方はサラリーマンのように決まった給料が毎月安定して入ってくるという保証が必要となります。

その信用を以って金融機関はローンを貸してくれます。

個人事業主(フリーランス等)の方で安定はしていない(確実に毎月収入を得られる保証がない)が、しっかり稼ぐことができており、住宅ローンが不要であれば考えなくてもよさそうです。

家の経費は住宅ローン返済だけではない

戸建住宅での支払いには、住宅ローンの返済だけでなくランニングコストも掛かります。

ランニングコストには、税金や設備の定期点検をはじめとした維持管理費もかかります。

そう言った点でも収入の安定は必要です。

結論

収入の安定というのは

住宅ローンの返済に加え、毎年発生する維持費の支払いのため必要となります。

今の収入で住宅ローンを払い続けつつ、住宅維持のための経費を支払っていくことができるのかを考えてみましょう。

家賃を払うだけの賃貸住宅と違うので注意しましょう。

我が家の場合

収入の安定というのは全くありませんでした。

というのも家を建てるために一家で他県へ引っ越し、夫は転職、妻は退職をした状況で家を建て始めました。

転職先での勤続実績はなく、銀行からの信用がない状態で融資を受けました。

我が家の融資状況についてはこちらへ載せています。

住宅ローンの借入れ平均額は2,879万円

家族が増えた

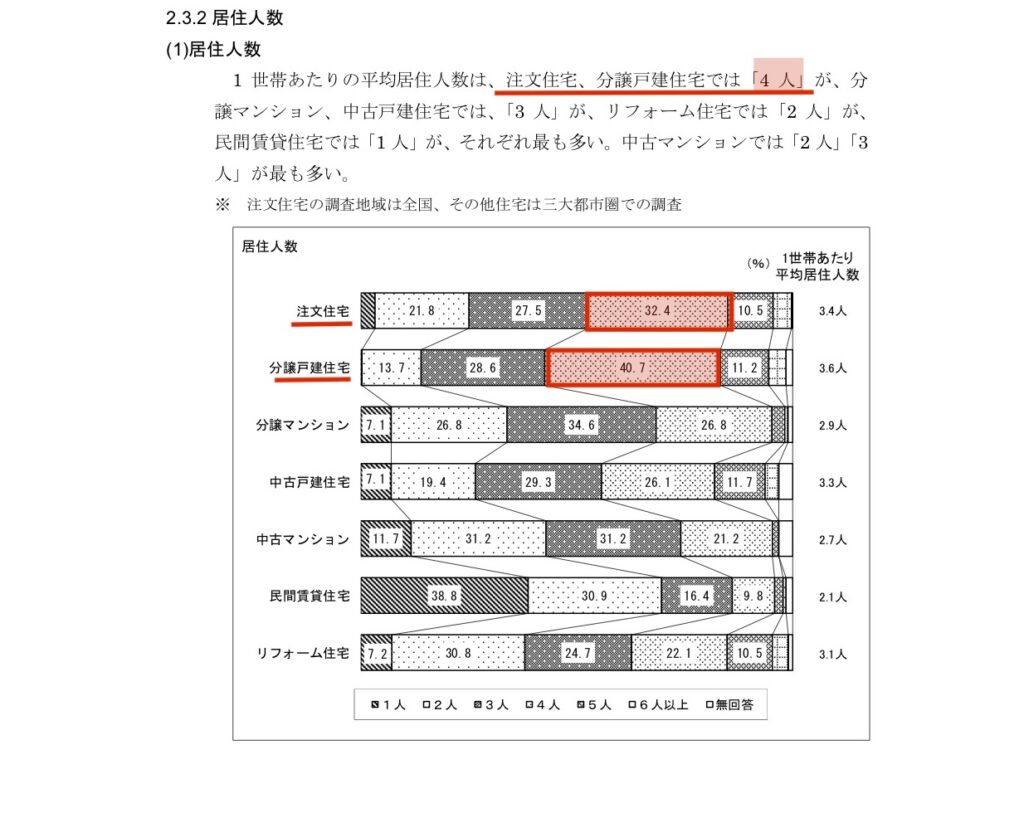

注文住宅、分譲戸建住宅では居住人数4人が最も多くなっています。

前項目の年齢のアンケートと合わせると、30代、40代の4人家族が戸建てを購入しているということがグラフから読み取れます。

家族が増えるとどうして戸建てが必要なのか?

家族が4人となれば、賃貸のアパート暮らしも手狭に感じてくる人が多いと言えます。

更には、生活スタイルの変化(子どもが学校に行く、習い事を始める等)により、荷物が増えていくこともあり、家を購入する人が増えるのだと思います。

また、アパート等の集合住宅では生活音が漏れて隣接者へ配慮しなくてはならないこともあります。

気兼ねなく過ごしたいという場合には、戸建てが適していると言えます。

結論

家族が増えれば生活音も響くため、プライベート空間を確保するという意味で住宅を購入する人が多いと言えます。

また、住宅購入後に間取りを変更することはできません。

家族が増えたから部屋数を増やしたり、逆に減らしたいといったことができないため、家族が増えてから購入に踏み切る方が多く、結果として居住人数4人という回答が多くなったのだと思います。

我が家の場合

息子が生まれて1歳になるころに家が欲しいと思い、家づくりに動き出しました。

家を建てた時には3人家族でした。

子どもが中心の生活となり、プライベート空間を確保したくなったのが理由の一つです。

貯金が貯まった

貯金が貯まったということは、住宅購入に充てられる自己資金がある程度貯まったということが想定できます。

それでは自己資金の割合を見ていきます。

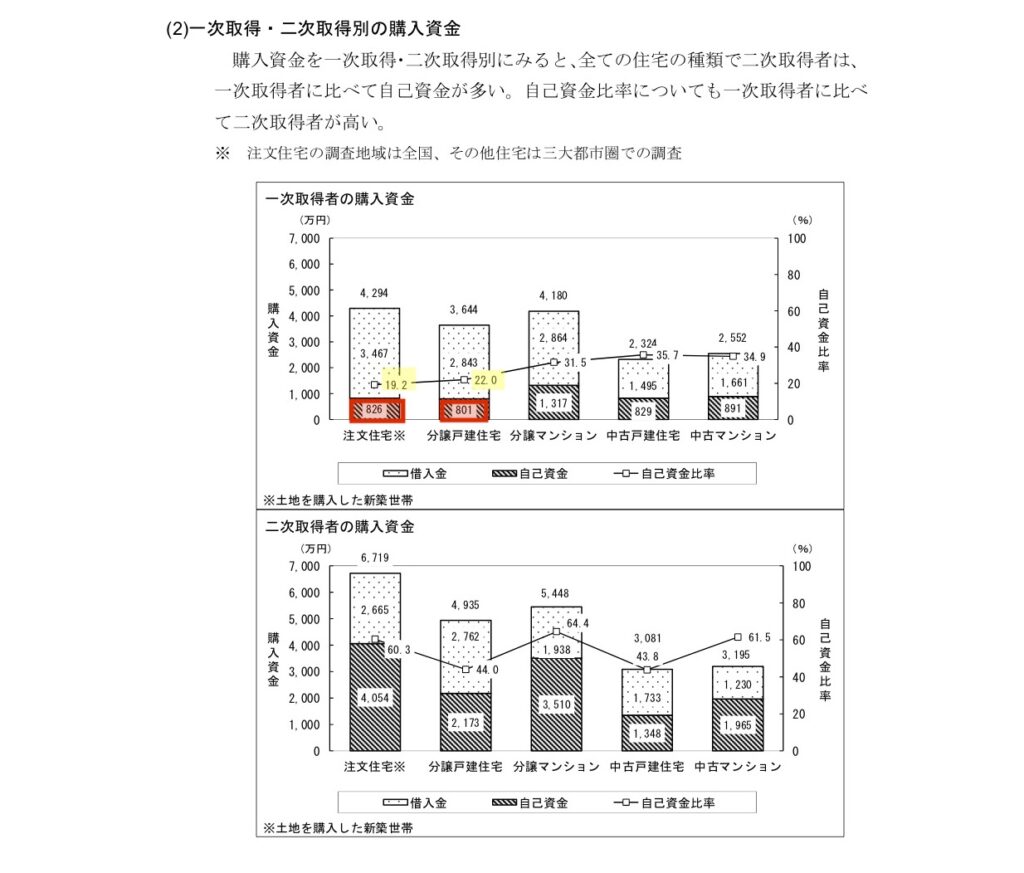

下グラフの一時取得者の購入資金を見てみましょう。一時取得というのは初めて住宅を購入した方を指します。

自己資金の比率は20%程度(黄色塗り)となっています。

赤塗り部は自己資金額ですが、800万円を充てられるという事が驚きです。私の周りで800万円の頭金を入れた人はいません。

貯蓄がない場合は住宅購入はできない?

自己資金なしのフルローン(全額借入)を組むということで購入可能です。

その場合のデメリットもありますので、貯蓄のない今が買い時なのかの判断は必要です。

こちらの記事でもフルローンについて載せています。

家を建てるのに頭金は必要か?

結論

自己資金は多いに越したことありません!

ローンの借入額を少なくすることが負担減となります。

今用意できている自己資金はいかがですか?

我が家の場合

住宅購入に充てられる貯金は、200万円しかありませんでした。

住宅購入費2800万円のうちの200万円なので、自己資金の割合は10%もありません。

このアンケート結果と比べて明らかに劣っており、恥ずかしいです。

もはや説得力もありません・・・💦

それでもなんとか生きていけています。首都圏ではないからですかね?

住宅ローンの返済期間による

住宅ローンは最長35年の返済期間を選択できます。

今の年齢から35年間ローンを払い続けることができるのか?ということを逆算して家を買うということを考える場合があります。

我が家の場合は35年の返済期間としましたので返済終了は令和33年10月となっております。

返済期間を短くすればその分支払う金利は安くなります。しかし、月々の返済額は大きくなります。

15年、20年の借入期間とするのであれば、40代、50代でのローンの借入も可能です。

借入期間中は毎月返済できる収入があるのか?ということが大事です。

住宅ローンは若いうちでなければ貸してもらえない?

「住宅ローンは若いうちでないと借りられない」という話を聞いたことがあると思います。

これは若さという身体的な信用のことを指しています。

しかし、若さだけで貸してくれるほど金融機関も甘くありませんので、あまり気にする必要はありません。

それよりも大切なことは借入期間中にしっかりと収入があって、返済してくれる見込みがあるということが金融機関にとって重要な要素となります。

- 決まった給料が入ってくること

- 社会保険への加入から定年後も厚生年金を受け取ることができること

- もちろん持病がなく、働き続けられるという身体的信用も大切

以上の点でからサラリーマンや公務員の信用は強いといえます。

結論

住宅ローンの返済期間と現在の年齢を加味して考えましょう!

我が家の場合

夫婦共32歳の時に融資を受けました。

ローン完済は35年後の67歳です。退職金で清算できるかな〜??

まとめ

それぞれの項目ごと我が家の状況も載せていますが、戸建てを買う理由について掘り下げて考えていたの!?とツッコミが飛んできそうです。

実際それほど考えておらず

- 子どもが生まれたし

- 友達は家を買ってるし

- 戸建てで育ったから子どもを育てるなら戸建てだな

- ローンの完済時期も考えると今なのかな〜

というようにしか考えていませんでした。結局家を買ってから知ることばかりです。

それなので、私から言えるのは

「自分が買いたい時がベスト」

ということです。

未来のことは誰にも分かりませんので、今ある情報をしっかりと収集して家づくりの参考としてください。

後悔のない家づくりを応援しています!

コメント